曾经深部布局民生证券的泛海控股(000046.SZ)再次抛售其股权。

7月20日晚,泛海控股公告称,拟将民生证券不低于20%股权转让给武汉金融控股集团(简称“武汉金控”)。

这是近一年来,泛海控股第三次大规模转让民生证券股权。

民生证券曾是泛海控股推进产业转型布局的重点。2014年,泛海控股斥资32.74亿元向大股东中国泛海收购获得其73%股权。

民生证券也一直是泛海控股的现金奶牛,也是利润的主要来源。2020年,泛海控股亏损46.22亿元,而民生证券盈利9.19亿元。

去年8月31日,泛海控股首次出让民生证券股权。当时,民生证券27.12%股权作价42.29亿元,转让给以张江高科为代表上海国资等22名股东,民生证券的注册地也从北京搬迁至上海自贸区。

彼时,市场对这一消息的解读为,民生证券优化股权结构,迁址等,是为上市做准备。

谁料想,今年1月21日,泛海控股又以23.64亿元的价格将民生证券13.49%股权转让给上海沣泉峪。

两次股权转让,泛海控股对民生证券的持股比下降至31.03%。

此外,民生证券还将3.56%股权转让给员工持股平台,目前正在进行中。如果完成,泛海控股对民生证券的持股比进一步下降至27.47%。

本次向武汉金融控股集团转让不低于20%股权后,泛海控股的持股比所剩无几。

按照今年初向上海沣泉峪转让股权时,民生证券100%股权约175亿元的估值,本次不低于20%股权转让,泛海控股将至少回血35亿元。

那么,从去年8月至今的三次股权转让(不含员工持股),泛海控股将回血超百亿。

只是,去年8月的首次股权转让时,以及市场多年的民生证券上市预期,就此落空了。

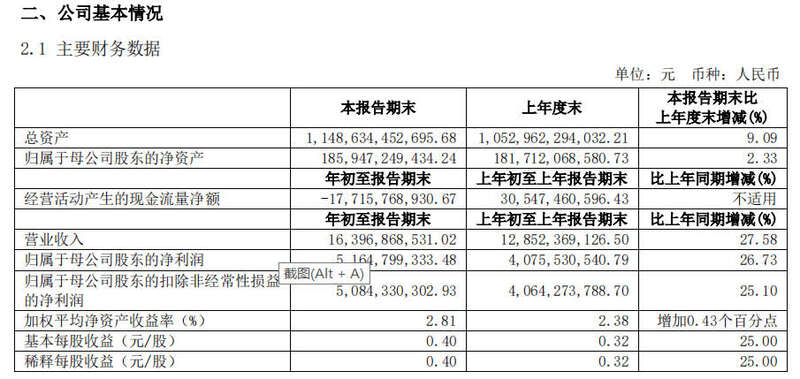

武汉金控由武汉市国资委100%持股,截至去年底,总资产达1457.88亿元,旗下全资、控股企业91家,拥有包括国通信托等10个金融牌照。

本次交易完成后,武汉金控将成为民生证券第一大股东。分析人士称,大股东易主,有望加快推进民生证券上市步伐。长江商报奔腾新闻记者沈右荣