频繁更名,不断转换主业,国际医学(000516.SZ)搭上了医美概念,股价离奇暴涨。

2020年7月2日,国际医学股价为4.05元/股,今年6月最高达21.66元/股,最大涨幅约为4.35倍。

然而,股价暴涨与基本面严重背离。2015年以来,国际医学的归属于上市公司股东的净利润(简称净利润)大幅波动,扣除非经常性损益的净利润(简称扣非净利润)持续下降,2018年至2020年的三年,更是连续三年亏损。

至少是近三年,国际医学依赖变卖资产及理财收益续命。2018年、2020年,公司出资资产的收益分别高达29.63亿元、7.20亿元。

蹊跷的是,原本没有财务压力的国际医学却不还债,频频投入巨额资金进行理财导致财务压力日趋沉重。2018年底,公司账面资金14.29亿元,长短期债务7.12亿元。到2020年底,长短期债务飙升至46.21亿元,而账面货币资金只有10.37亿元,差距接近36亿元。而在2019年、2020年,公司分别投入超15亿元、17亿元进行投资理财。

国际医学在加杠杆投资吗?

亏本的医美股价飙涨

频频进行资本运作的国际医学依靠医美概念股价飙涨,但医美产业却持续亏损。

西安高新医院是国际医学最早拥有也是其目前的核心医疗资产,其于1998年筹建,2002年正式开诊。去年12月底,西安高新医院二期扩建的新综合医疗大楼启用。

西安高新医院是中国第一家民营资本创办的综合性三甲医院。但是,其经营业绩一般。2017年至2020年,其实现的净利润分别为0.87亿元、1.05亿元、1.17亿元、0.61亿元。

国际医学的第二家医院是西安国际医学中心医院,2019年9月开诊,这是国内最大的单体医院。该医院配备有不少先进医疗设备,包括全国首台蔡司ZEISSKINEVO900机器人手术显微镜、西北首台西门子MAGNETOMSKyra3.0T术中磁共振成像设备(MRI)、第四代达芬奇手术机器人等。该医院设有整形医院。

2019年,西安国际医学中心医院亏损3.72亿元,2020年盈利0.53亿元。

国际医学的第三家医院为商洛医院,一直处于亏损状态。2017年至2020年,其分别亏损-96.86万元、-909.82万元、-1551.06万元、-3089.29万元。

康复服务是国际医学新进布局的领域,目前也处于亏损状态。2020年,西安国际康复医学中心医院亏损464.62万元。

值得一提的是,2014年,国际医学还曾出资2.7亿元现金收购北京汉氏联合生物技术有限公司(简称汉氏联合)34%股份。

根据当时公告,汉氏联合是一家主要做干细胞技术研发与应用的企业,旗下有全球首家“干细胞银行”,业务为胎盘干细胞采集和存储服务、干细胞美容抗衰老和干细胞药物开发三大板块。

从汉氏联合主营业务看,汉氏联合为十足的“医美”概念。

然而,去年,国际医学作价7.8亿元将其出售。

目前,国际医学的主营业务收入99.08%来自医疗行业。目前来看,其医疗业务持续亏损。

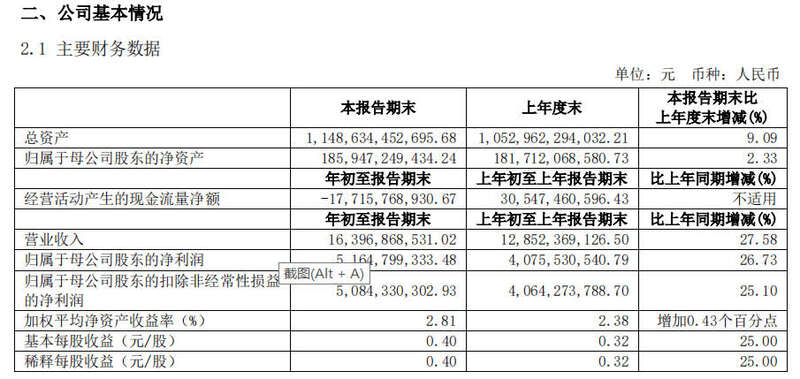

2018年至2020年,国际医学实现营业收入20.39亿元、9.91亿元、16.07亿元,同比变动-49.77%、-51.41%、62.17%。对应的扣非净利润分别为-0.34亿元、-4.69亿元、-6.48亿元,连续三年亏损,合计亏损11.51亿元。

对此,公司称,公司新增医疗服务项目处于运营初期,投入资金较多,且收入规模尚未充分释放。

虽然医美业务持续亏损,虽然出售了热门的医美资产,但并不影响国际医学股价飙涨。

去年4月28日,国际医学股价下探至3.92元/股,7月2日涨至4.05元/股,基本上在原地踏步。但从7月3日开始,股价不断飙涨,去年底达12.57元/股,今年6月2日涨至21.66元/股,7月8日,股价为16.49元/股,去年7月以来的涨幅为307.16%,区间最大涨幅434.81%。区间最高市值达492.98亿元,较去年低谷时的79.83亿元增加413.15亿元。

激增39亿的债务

股价飙涨、医美业务亏损的国际医学,债务激增。

国际医学的前身是陕解放A,1993年8月9日在深交所挂牌上市,公司主营百货零售,西安开元商城购物中心是其百货业务主要子公司。

2002年至2003年,刘建申通过多次股权受让,成为陕解放A实际控制人。2007年,公司更名为开元控股,主营业务不变。2011年,又更名为开元投资,理由是公司业务涵盖连锁百货、资源、商业地产等多个领域。

2014年,在完成收购汉氏联合后,公司于2015年又更名为国际医学,形成医疗服务和百货零售双主业格局。

转型医疗后,国际医学经营业绩不佳。

2013年,公司实现营业收入35.66亿元、净利润1.22亿元。2014年,营业收入为38.83亿元、净利润达到3.50亿元,分别同比增长8.91%、188.21%。

然而,2015年至2017年,虽然营业收入依旧在小幅增长,但净利润接连下降,分别为2.41亿元、2.02亿元、1.98亿元,同比下降31.19%、16.36%、1.59%。扣非净利润分别为2.21亿元、2.15亿元、2.02亿元,亦为连续下降。

最近三年,国际医学的经营业绩更为糟糕。其实现的净利润分别为21.84亿元、-4.04亿元、0.45亿元,同比变动1022.83%、-118.49%、111.23%。其原因就在于非经常性损益。这三年,公司的非经常性损益分别为22.19亿元、0.65亿元、6.94亿元。

国际医学的非经常性损益来自三个方面,处置资产、投资理财、政府补助。国际医学的政府补助不高,非经常性损益主要是处置资产及理财。

2018年,公司剥离原零售百货业资产,以33.62亿元转让给银泰百货,形成投资收益29.67亿元。2019年,处置交易性金融资产的收益为1119.11万元。2020年,则是出售汉氏联合等,形成投资收益7.20亿元。

这三年,理财收益分别为3352.53万元、2254.27万元、1487.90亿元。具体投入的资金为,2018年底,公司持有银行理财7.76亿元,2019年耗资15.52亿元购买理财产品,当年赎回19.96亿元,期末银行理财余额为3亿元。2020年又花17.71亿元购买理财,赎回15.70亿元,实现理财收益1487.90万元。

投入巨额资金进行投资理财,国际医学的资金十分充足吗?实际情况恰恰相反。

长江商报记者发现,国际医学原本资金充分,财务较为健康。2018年,公司账面上货币资金资金14.29亿元,还有未赎回的理财产品7.76亿元,合计为22.05亿元,期末的长短期债务7.12亿元。

到2020年底,货币资金只有10.37亿元,加上尚未赎回的5.18亿元,合计为15.55亿元。而长短期债务猛增至46.21亿元,同比增长39.09亿元。

今年1月29日,公司通过定增募资10亿元。按说债务会有所减少,实际情况是,今年一季度末,长短期债务合计为48.68亿元,进一步上升。同期,公司货币资金17.40亿元、交易性金融资产7.08亿元,合计为24.48亿元。

急速飙升的债务、巨额资金理财,国际医学似乎在加杠杆进行权益投资。2020年,公司财务费用1.52亿元,较2019年激增1.10亿元。

如此诡异操作,国际医学究竟打的什么算盘?长江商报记者魏度