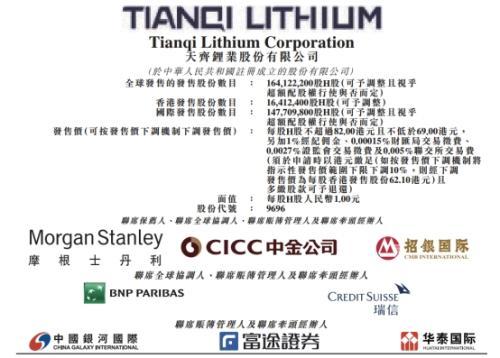

天齐锂业于6 月 30 日正式开启招股,即将于港交所上市。富途担任本次IPO的承销商之一,与摩根士丹利、中金公司、招银国际等共同助力本次IPO。公司拟发行1.64亿股股份,其中公开发售1641.24万股,国际发售约1.48亿股,每股发行价69-82港元,每手200股,预计将于7月13日上市。

另外,该企业2010年8月31日起于深圳证券交易所上市(股份代号:002466),这样一来,天齐锂业将是港交所及深交所两地上市的公司。

赴港上市,资源丰,底气足

作为一家以锂为核心业务的新能源材料公司,天齐锂业有能力把握全球新能源发展的命脉。最关键的是,这家企业是国内唯一通过大型、一致且稳定的锂精矿供给实现100%自给自足以及全面垂直整合锂矿的锂生产商。

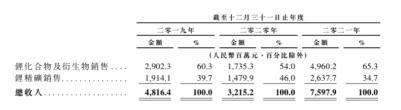

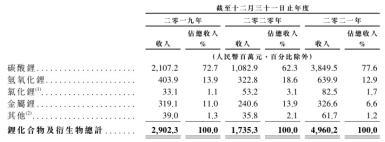

有“锂资源王者”称号的天齐锂业拥有全球优质锂资源,集上游锂资源储备、开发和中游锂化工产品加工于一体,产品主要分锂精矿和锂化合物及其衍生物两大类。伍德麦肯兹报告数据显示,按2021年锂精矿产量计算,天齐锂业子公司是全球最大的锂开采运营商,占据38%的市场份额。按2021年锂产生的收入计算,天齐锂业排名第三;同时2021年产量总额让天齐锂业成为全球第四,占市场份额达7%,同时还是亚洲第二锂化合物生产商,占据了12%的市场份额。在全球汽车朝新能源方向发展的背景下,公司作为车用锂电池上游生产商获得巨大发展,为全球众多电动车企供应链合作伙伴。

值得注意的是,招股书有提到,天齐锂业此次港股IPO募资将主要用于偿还SQM剩余债务、项目扩张等。目前新能源汽车市场呈现快速,碳酸锂和氢氧化锂是生产锂电池的主要原材料,长期需求量持续增长,对天齐锂业业务发展起到了重要作用。从一定程度上来说,天齐锂业在H股发行融资除了对优化财务结构很重要,按照H股发行计划,相信可进一步降低负债比率,为未来的产能扩张计划奠定基础,长远来看,搭建一个境外融资平台和资本平台,对公司的国际化战略非常重要。

有口皆碑,做企业发展最好的陪伴者

据2022年第一季度数据统计,富途企业服务品牌富途安逸累计为258家企业提供IPO分销及IR服务,ESOP期权管理累计签约客户数459家,同比增长129.5%。截至Q1,共有超900家企业入驻富途牛牛圈,Q1新增汇通达、361度、光大控股等多家知名上市企业。作为国内体量及活跃度均属于行业领先地位的港股交易平台和内容社区,此次富途担任天齐锂业的IPO承销商,为公司上市起到的作用不可忽视。

除此之外,凭借多年的行业经验和资源优势,富途企业服务提供的业务覆盖了企业发展的全周期,作为头部的港股美股互联网券商,富途成为不同领域头部企业的共同选择。富途累计为30家赴港上市企业实现了超百亿港元的申购成绩,获得了不少客户的认同和支持。

富途之所以能深受行业头部企业的青睐,是因为富途在美股港股的券商能力、推广运营能力、一站式ESOP解决方案,真正为赴美赴港企业提供了全流程的资本市场服务。

此次天齐锂业上市,富途企业服务会鼎力相助。以后,富途会不断优化产品和服务,持续做新经济企业的长期陪伴者。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。